La función financiera: financiación

Introducción

Recursos educativos.

Mapa conceptual tema 6.

Mapa conceptual tema 6.

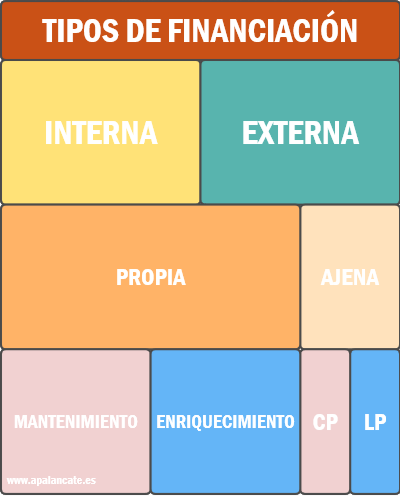

Como ya hemos indicado en el tema anterior, vamos en este a estudiar la otra cara de la moneda de la inversión que no es otra cosa que la financiación. Vamos a clasificar las fuentes financieras de varias maneras aunque en el tema, la división más importante será distinguir entre fuentes propias y fuentes ajenas.

Los apartados de este tema son:

1. La financiación en la empresa.

2. La financiación propia.

3. La financiación ajena.

1. La financiación de la empresa

Hay pocas verdades tan simples como ciertas. Para ganar dinero, hay que tener dinero. Una empresa necesita dinero para múltiples acciones pero todas conducen a lo mismo: obtener beneficio. El dinero que estas obtienen es su financiación y como ya vimos, a qué lo dedican es la inversión. Para que no perdamos la costumbre, vamos a clasificar las fuentes de financiación.

1.1 Fuentes de financiación

Distinguir entre una y otra es uno de las mayores dificultades que se encuentran los alumnos de bachillerato. Muchos llegan a la Universidad sin tener muy claro la diferencia entre propia e interne o ajena y externa. Vamos a intentar explicarlo de la forma más sencilla posible.

Según el origen de los fondos: es interna si los fondos se han generado en la empresas o externa si se han generado fuera de la empresa. En tu caso, será propio el dinero que te has ganado con el sudor de tu frente que posiblemente, sea ninguno. Será externo todo aquel que venga de fuera, sea de quien sea, como los 500€ que tus padres te van a regalar (sin duda) cuando apruebes 2º de bachillerato. En el caso de la empresa, interna son los beneficios y externa sería una ayuda del Estado.

Según la propiedad de los fondos: si pertenecen a al empresa se dicen propios. En caso contrario se dicen ajenos. El dinero que tú tienes, como los 600€ futuros, son tuyos o sea, propios. El de tu hermana o tu amigo Federico son ajenos.

Según el destino de los fondos: son de mantenimiento, los fondos destinados a mantener la capacidad productiva de la empresa. En tu caso, el que destinas a que puedas seguir estudiando como ahora, a comprar otro libro si lo pierdes o a reparar tu viejo ordenador. Será de enriquecimiento, aquella financiación que se destina a aumentar la capacidad productiva de la empresa. En tu caso, es evidente que necesitas un nuevo Ipad para ver mejor apalancate.es. Pues el dinero que tus padres te deben dar será de enriquecimiento.

Según la duración de los fondos: en este último caso, son a corto plazo, aquellos fondos que deben ser devueltos antes de un año. Serán a largo plazo, aquellos fondos que deben ser devueltos después de un año. Como seguramente convences a tus padres de no devolverles lo que te han prestado, mejor no ponemos ejemplos.

1.2 Estructura económica y financiera

Ahora que sabes ya lo que es invertir y financiarse, es hora de presentarte el balance. El balance es un documento donde aparecen todas las fuentes de financiación de la empresa y todas las inversiones que esta hace con el capital del que dispone, ya sea propio o ajeno. La inversión aparece en el lado izquierdo y se llama estructura económica o activo. Se divide en inversiones a corto plazo o activo corriente e inversiones a largo plazo o activo no corriente.

Por otro lado, en la derecha tenemos las fuentes de financiación, que reciben el nombre de estructura financiera o bien, patrimonio neto y pasivo. . Como ves, se divide en dos bloques. El primero o patrimonio neto, son las fuentes de financiación propia de la empresa. El segundo, o pasivo, son las fuentes de financiación ajena de la empresa.

Quizás esta presentación del balance te haya dejado algo trastocado. No has pillado muy bien la idea. No te preocupes, lo entenderás en temas posteriores. Por ahora es importante que sepas que el activo son las inversiones (en realidad, bienes y derechos de cobro). El patrimonio neto y pasivo, las deudas u obligaciones de pago. (aunque hay deudas y DEUDAS).

2. La financiación propia

Vamos a empezar a explicar toda la financiación propia, que como ves en el gráfico superior, no coincide con la interna. Por tanto, vamos a empezar con la financiación propia que es interna (también llamada autofinanciación) y dejaremos aparte la financiación propia que es externa. Para otro capítulo, dejaremos la financiación que no es propia o sea, la ajena. ¿Te parece un galimatías?. Seguro que sí. Ten paciencia (que tu profe también la tiene contigo...)

2.1 La financiación propia e interna o autofinanciación

Sería los fondos que se han generado dentro de la empresa. Proceden por tanto, de los beneficios obtenidos, que en cada ejercicio económico (un año y generalmente de enero a diciembre) obtiene por su actividad. Son recursos muy estables pues nunca han de ser devueltos. Dicho beneficio puede tener varios destinos:

1. Pago de dividendos: que sería el dinero que cada año, perciben los socios por su participación en la empresa. Es un dinero que sale de ella y por tanto, no es autofinanciación.

2. Pago de impuestos. Las personas jurídicas también tienen sus obligaciones con Hacienda, la más importante, el Impuesto sobre Sociedades (IS). También sale de la empresa y tampoco es autofinanciación.

3. Constitución de reservas. Hay parte del beneficio que la empresa guarda por distintos motivos en forma de reservas. Pueden ser las reservas legales (las SA están obligadas a reservar un 10% de sus beneficios netos hasta alcanzar el 20% de su capital), reservas estatutarias (obligadas también por estar reflejadas en los estatutos de la empresa) o bien voluntarias u otro tipo de reservas. Las reservas constituyen una fuente de financiación interna, propia y además de enriquecimiento, pues se usan para aumentar su capacidad productiva.

4. La amortización: es beneficio que se constituyen como fondos de amortización, para mantener su capacidad productiva. Refleja la pérdida de valor o depreciación de los bienes de la empresa. La depreciación, recordamos, es por varios motivos:

Depreciación funcional, por el paso del tiempo.

Depreciación física, por el mero uso del bien.

Depreciación tecnológica u obsolescencia, que es por la aparición de productos más modernos (un Ipad se deprecia aunque lo guardes nuevo en la caja y no lo uses nunca).

La amortización es una financiación interna, propia y como hemos dicho, de mantenimiento. En el balance aprenderás bastante más sobre ella.

5. Constitución de provisiones: las provisiones son beneficios reservados para hacer frente a posibles gastos futuros (no seguros pero posibles). Es debido a un principio contable que verás más adelante. Por ejemplo, si la empresa es denunciada y puede hacer frente a una multa millonaria, debe constituir provisiones ...'por si acaso'. Es una financiación interna, propia y de mantenimiento.

Ventajas e inconvenientes.

La autofinanciación es prácticamente la única forma de financiarse para las pymes, debido a la dificultad que estas tienen de acceso a otras fuentes. Entre las ventajas podemos citar:

1. Aporta mucha libertad de acción pues no está obligada a su devolución en unos plazos marcados.

2. Ya que se trata de recursos propios, este tipo de financiación no supone el pago de intereses.

A cambio, también cuenta con una serie de inconvenientes:

1. Su uso como fuente financiera disminuye los dividendos y la rentabilidad.

2. Se generan de manera lenta, durante varios ejercicios económicos, haciendo complicado su uso para grandes inversiones por lo que suelen ser utilizados en inversiones a corto plazo con el consiguiente riesgo de incurrir en baja rentabilidad.

2.2 La financiación propia y externa: el capital social

Nos encontramos con las fuentes financieras que pertenecen a la empresa pero se han generado fuera. En el ejemplo que puse, el dinero que tus padres de regalan. A la empresa no le regalan nada, sino que sería el dinero que los socios ponen al crear la empresa. En el fondo son deudas con los socios pero que no se devuelven hasta que la empresa cierra y se liquida, llegado el caso. Vamos a centrarnos en el caso de la sociedad anónima, que es el más interesante y complicado. Mucho de lo que se dice valdría igualmente para las sociedades limitadas.

El capital social de una empresa está formado por las aportaciones de los socios. El total del capital se divide en partes llamadas acciones. Las acciones se representan mediante títulos (documentos escritos y cada vez menos frecuentes) o anotaciones en cuenta, en la cuenta del inversor al igual que se anota un pago en tu cuenta corriente.

Conceptos básicos sobre acciones

Cada acción tiene un valor llamado valor nominal, que es el valor que tiene la acción al emitirse. Como esto es un pequeño lío, vamos a quitarnos este pequeño problema de encima definiendo cada concepto.

Valor nominal (VN). Valor de la acción y que aparece en la anotación en cuenta o título. Se calcula así: VN = Capital Social / nº acciones. Es el valor que tiene la acción cuando se constituye la empresa

Valor de emisión (VE). Valor de la acción al emitirse una acción nueva. Puede coincidir o no con el anterior, en cuyo caso se dice que se emite con prima de emisión como ahora veremos.

Valor teórico (VT) o valor contable. Valor que le corresponde a la acción al revalorizarse debido al aumento de las reservas. Es decir, conforme la empresa obtiene beneficios y guarda parte de estos en reservas, su valor aumenta. Es como el que compra un terreno y va construyendo una piscina, un huerto, etc. A este valor nuevo que teóricamente debería tener la acción se llama valor teórico y se calcula VT = (capital + reservas) / nº acciones.

Valor real (VR): es el valor de venta de la acción o lo que alguien está dispuesto a pagar por ella. Si la empresa cotiza en bolsa, coinciden. Por cierto, que en este caso se llama valor efectivo. A ver ... la agenda tan bonita que tienes te costó 9€ (VN) pero ahora, ¿por cuánto podrías venderla?. Es es el valor real. ¿Te has liado?. Pues esto es poco aún ...deja que llegues a un grado relacionado con la empresa y verás ... (sonrisa malvada de fondo).

Además, la empresa puede con el transcurso del tiempo, ampliar su capital social. Se produce por tanto una ampliación de capital. El valor de las nuevas acciones pueden ser el VN (se dirá que se amplia a la par), o mayor que el VN (y se dirá que se amplia sobre la par). En este último caso, la diferencia entre valor de emisión y VN se llama prima de emisión.

Ampliar el capital social es una forma barata (a coste cero) de financiarse. Pero una de las desventajas de ampliar el capital social, es la pérdida de participación y poder de los socios. Para compensar este hecho, tienen preferencia a adquirir las nuevas acciones. Esta preferencia se llama derecho de suscripción preferente y es un derecho que puede negociarse y venderse a terceros.

Las subvenciones y ayudas

Aunque es la más importante, no solo una empresa se financia de manera propia y externa mediante una ampliación de capital. Una forma indirecta es que la empresa reciba una subvención o una ayuda por parte de alguna administración o entidad pública, como el ICO. Una subvención es la entrega de dinero o bienes y servicios realizada por una administración pública a una empresa, sin que exista la obligación de reembolso, pero afecta a algún objetivo. La ayuda generalmente, es la puesta a disposición de la empresa y de manera gratuita, de una cantidad de dinero, exención de impuestos o alguna otra forma. No obstante, en la práctica se mezclan ambos conceptos.

Ejercicio 1: rellena los huecos.

Rellena los huecos. Debes evitar las faltas de ortografía (acentos y nombres en mayúsculas).

| 1. | El capital social es una fuente de financiación propia y . |

| 2. | Si una empresa amplia su capital y el valor de las nuevas acciones es de 12€, mientras que el nominal de las antiguas es de 10, la prima de emisión será de . |

| 3. | La estructura económica se llama . |

| 4. | El dinero que la empresa destina a posibles gastos futuros se integra en las . |

| 5. | La financiación propia destinada a aumentar la capacidad productiva, se llama financiación de . |

| 6. | Si una empresa tiene de capital social 100.000€ y el capital está repartido en 10.000 acciones, su valor nominal es de €. |

| 7. | El valor de mercado de la acción se conoce como valor . |

Ejercicio 2: adivina las palabras.

Pista: