El análisis contable

Introducción

Recursos educativos.

Mapa conceptual tema 8.

Mapa conceptual tema 8.

A continuación vamos a ver el segundo tema relacionado con el balance. En él vamos a ver tres formas diferentes de analizar dicho documento para extraer información sobre nuestra empresa. Por tanto vamos a ver los siguientes apartados:

1. El análisis contable.

2. Análisis financiero.

3. Análisis patrimonial.

4. El análisis económico.

5. Fiscalidad empresarial.

1. El análisis contable

Ya has visto en el tema anterior, que la contabilidad consiste en registrar los hechos económicos y presentar ciertos documentos, algunos obligatorios, otros voluntarios. Pero no solo consiste en esto ni muchísimo menos. Una parte importante es analizar e interpretar los informes anteriores.

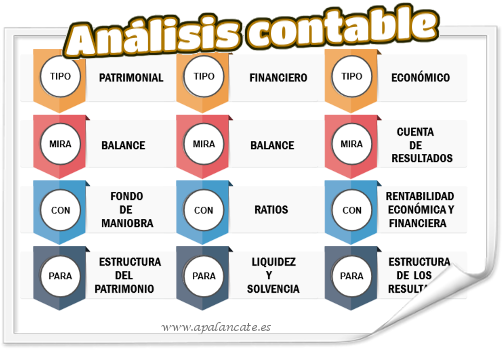

Así pues, el análisis contable se encarga de, usando el balance y la cuenta de pérdidas y ganancias, interpretar los datos y conocer la situación patrimonial, financiera y económica de la empresa. Por tanto, vamos a hacer tres análisis diferentes y usaremos el balance y la cuenta de resultados. En cada análisis usaremos diferentes instrumentos o medidas para llegar a conclusiones en cada uno de los tres campos.

En el gráfico que tienes a la izquierda, puedes ver el documento que analiza, los instrumentos que utiliza (fondo de maniobra, ratios, etc.) y qué es lo que pretende analizar. Los tres se pueden usar desde un punto de vista estático o dinámico.

El análisis contable se puede hacer desde el punto de vista dinámico o estático. El primero permite comparaciones en distintos momentos del tiempo o con otras empresas (se usa más de un balance). El segundo se hace en un momento concreto, sin comparaciones y por tanto, con un sólo balance.

2. El análisis financiero.

Antes de comentarlo, vamos a definir dos palabras. Por un lado la liquidez o capacidad para hacer frente a las deudas a corto plazo y por otro la solvencia o capacidad para hacer frente a todas sus deudas. A la liquidez se le suele llamar solvencia a corto plazo.

El análisis financiero trata de medir estas dos variables usando el fondo de maniobra y los ratios. Cada ratio mide un aspecto diferente y aunque hay muchos, nos vamos a centrar en los más importantes.

2.1 El fondo de maniobra.

Para que una empresa tenga liquidez y solvencia, es importante que las inversiones a corto plazo (AC) se financien con deudas a corto plazo (PC). Consecuentemente, las inversiones a largo plazo (ANC) deben financiarse con el resto de recursos, PNC + PN. A esta suma se le denomina capitales permanenetes. Por tanto, CP = PN + PNC.

Por tanto, debe haber cierta correspondencia entre AC ➟ PC y ANC ➟ PN + PNC

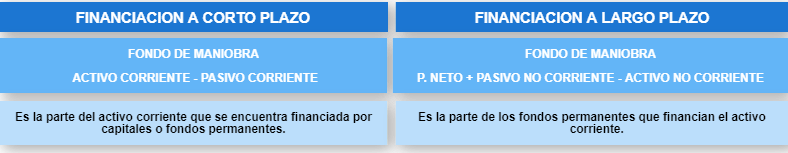

El fondo de maniobra, fondo de rotación o capital corriente, se calcula FM = ACTIVO CORRIENTE - PASIVO CORRIENTE. Por tanto, es la parte del activo corriente que se encuentra financiada por los capitales o fondos permanentes. Podemos decir que es una perspectiva de financiación a corto plazo.

Por otro lado, si vemos la animación, el fondo de maniobra (o capital corriente) se puede también calcular como FM = CC = PATRIMONIO NETO + PASIVO NO CORRIENTE - ACTIVO NO CORRIENTE = CP + ANC. Aunque la cantidad es la misma, en este caso sería la parte de los fondos o capitales permanentes que financia el activo corriente.

Como puedes ver en la animación son iguales así que la conclusión es:

FM = AC - PC = PN + PNC - ANC = CP -ANC.

Nos podemos encontrar con las siguientes situaciones:

⦿ Fondo de maniobra positivo: en este caso, la empresa se encuentra en situación de equilibrio financiero. (AC > PC). Por tanto puede afrontar todas sus deudas a corto plazo con su activo corriente y aun así tendrá capital para afrontar posibles imprevistos en cuanto a liquidez (retrasos en el cobro, etc.)

⦿ Fondo de maniobra negativo: si esto sucede, la empresa se encuentra en situación de desequilibrio financiero. (AC < PC). Es decir, la empresa está financiando elementos del actino no corriente, que genera cobros a largo plazo, con deudas a pagar a corto plazo (PC) por lo que se enfrenta a problemas de liquidez.

Aunque la empresa está en situación de insolvencia, también es cierto que depende mucho del sector pues hay empresa que suelen funcionar con fondos de maniobras negativos, ya financian sus compras con créditos comerciales pero consiguen vender las mercancías antes de realizar los pagos.

No obstante, ante esta situación, la empresa debe modificar su financiación (solicitando préstamos, aumentando el capital social, etc.) o negociando con proveedores que parte de la deuda a corto plazo se transforme en deuda a largo plazo.

2.2. Los ratios financieros.

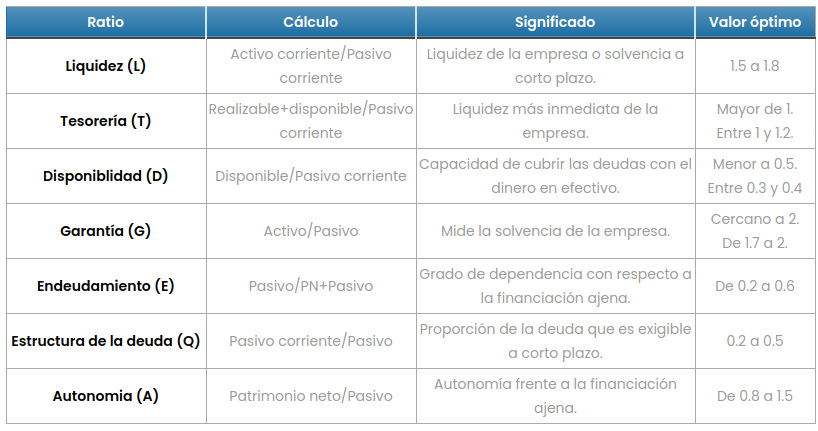

Los ratios financieros son cocientes que relacionan las distintas masas patrimoniales y que nos permiten conocer aspectos como la liquidez, la solvencia o el endeudamiento de la empresa. Son numerosos y deben ser analizados conjuntamente con otras magnitudes para un análisis preciso. En este curso solo verás los más importantes. Además, en función del manual verás que la interpretación varía. No te preocupes.

Ratio de autonomía = patrimonio neto / pasivo total. Mide la autonomía financiera de la empresa y debe estar en torno 1.25. El valor óptimo está entre 0.8 y 1.5

Ratio de liquidez = activo corriente/pasivo corriente. Mide la liquidez. Si es mayor que 1 la empresa no tiene problemas de liquidez y viceversa. No conviene que sea muy elevado pues significaría que tiene mucho dinero sin invertir, lo que le supone un coste de oportunidad a la empresa. El valor más conveniente se sitúa entre 1.5 y 1.8.

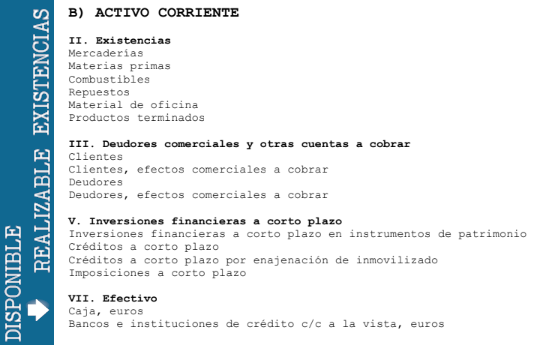

Ratio de tesorería = (efectivo +realizable)/pasivo corriente. Es una medida más estricta de la liquidez y conviene que esté en torno a uno. Interviene el efectivo y el realizable que son dos grupos de cuentas que junto a las existencias, conforman el activo corriente (mira en la hoja del balance). El valor óptimo está entre 1 y 1.2.

Ratio de disponibilidad = disponible/pasivo corriente. Es el cociente entre el efectivo y las deudas a corto plazo. Si el anterior era estricto, este lo es más aún. Mide sólo el dinero en efectivo. Debe tener un valor bajo, por debajo de 0.5. El valor óptimo está entre 0.3 y 0.4.

Ratio de solvencia o garantía = activo total/pasivo total. Estudia evidentemente la solvencia. Si es inferior a 1 estaría en quiebra. Por tanto debe superar el 1 con cierta holgura. Conviene que esté en torno a 2. el valor óptimo está entre 1.7 y 2.

Ratio de endeudamiento = pasivo total/ (pasivo + patrimonio neto). Nos indica la proporción que existe entre la financiación ajena y propia. El valor debe estar entre 0.2 y 0.6.

Ratio de estructura de la deuda = pasivo corriente / pasivo. Mide la proporción de la deuda que es exigible a corto plazo. Es conveniente que esté entre 0.2 y 0.5.

Es importante que recordéis:

Existencias: son los activos que una empresa tiene a su disposición para la incorporación al proceso productivo o al proceso de venta.

Realizable: son los elementos que se pueden transformar en dinero en un corto plazo teniendo en cuenta la actividad normal de la empresa.

Disponible: es el dinero en efectivo de que dispone la empresa.

3. El análisis patrimonial

El análisis patrimonial estudia la estructura de las masas patrimoniales; activo, patrimonio neto y pasivo, así como su evolución. Se usan varios instrumentos como el análisis de porcentajes, tasas de variación, representación gráfica o fondo de maniobra.

⦿ El cálculo de porcentajes: en este caso se calcula la importancia relativa en porcentaje, de cada masa patrimonial (AC, ANC, PN, PNC y PC) en relación con el total del Activo o del Patrimonio neto y Pasivo.

⦿ Variaciones absolutas y relativas: se calcula cuánto varia tanto en euros como en porcentajes, cada masa patrimonial.

⦿ Representación gráfica: se dibujan en forma de rectángulo, la importancia de cada masa patrimonial de manera proporcional a su importancia.

⦿ Fondo de maniobra: en este caso, podemos usar el fondo de maniobra que antes hemos explicado. Podemos encontrar distintas situaciones patrimoniales.

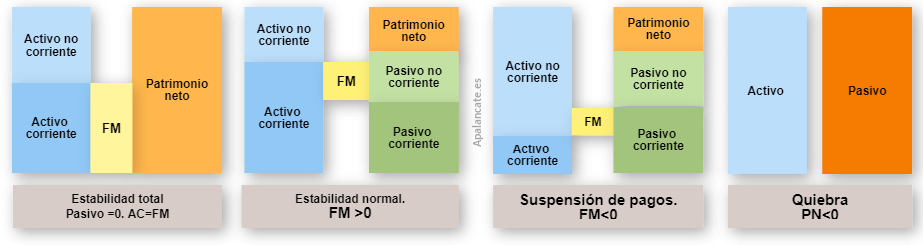

1. Pasivo = 0 o activo = patrimonio neto, por la empresa no tiene deudas. Situación de máxima estabilidad financiera o equilibrio total. Situación óptima de la empresa.

2. FM > 0. La empresa no tiene problemas de liquidez. Ocurre cuando uando el activo no corriente está financiado íntegramente por patrimonio neto y pasivo no corriente.

3. FM < 0 La empresa tiene problemas de liquidez a corto plazo. El activo corriente está financiado íntegramente por pasivo corriente y el activo no corriente está financiado una parte por el pasivo corriente La empresa se encuentra en suspensión de pagos, procedimiento de último recurso antes de la liquidación y cierre de la empresa.

4. PN < 0, la empresa no tiene patrimonio neto. Esta situación se da cuando la empresa ha tenido tantos resultados negativos que al sumar las cuentas del patrimonio neto sale negativo. Por tanto, la empresa no tiene ningún recurso y básicamente, todo son deudas. La empresa está en quiebra.

4. El análisis económico.

Mientras el análisis financiero y el patrimonial se centran en el balance, el económico se centra en la cuenta de resultados. Este análisis busca estudiar la rentabilidad de la empresa y lo hace mediante dos indicadores: la rentabilidad económica y la rentabilidad financiera.

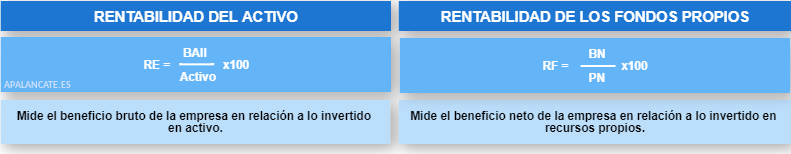

⦿ Rentabilidad económica: este indicador mide la rentabilidad del activo de la empresa.

La fórmula es RE = (BAII/activo) x 100. . Es un porcentaje y así por ejemplo, si RE = 5% indica que de cada 100€ invertidos en activo, la empresa obtiene un beneficio bruto (BAII) de 5€.

⦿ Rentabilidad financiera: este indicador mide la rentabilidad del patrimonio neto de la empresa.

La fórmula es RF = (BN/PN) x 100. . Es un porcentaje y así por ejemplo, si RE = 5% indica que de cada 100€ de capitales propios (PN), la empresa obtiene un beneficio neto (BN) de 5€.

Ejercicio 1: calcula la RE y RF.

Explica y calcula primero la RE y luego la RF, de una empresa con los siguientes datos:

Activo =100.000€, pasivo = 40.000€, PN = 60.000€. BAII = 15.000€ y BN = 10.000€

RE O RF

Cálculo explicado:

Borrar

Ejercicio 2: rellena los huecos.

Rellena los huecos. Debes evitar las faltas de ortografía (acentos y nombres en mayúsculas).

| 1. | El ratio de solvencia conviene que esté en torno a . |

| 2. | Si una empresa tiene el patrimonio neto negativo se encuentra en situación de . |

| 3. | A la suma de PN + PNC -ANC se llama . |

| 4. | El análisis que mide la liquidez y la solvencia es el análisis . |

| 5. | Y utiliza el balance el análisis . |

| 6. | Mide la aportanción del beneficio neto con respecto al patrimonio, la rentabilidad . |

| 7. | Si una empresas tiene el fondo de maniobra negativo, diremos que se encuentra en situación de de pagos. |

| 8. | Los ratios miden el análisis . |