El Estado y la política fiscal

3. La política fiscal

El Estado tiene a su alcance varias herramientas para desarrollar su política económica. Desde que España tiene el euro como moneda, la política monetaria ya no es una opción. Entre las que le quedan, sin duda la fiscal es la más importante. La política fiscal son los impuestos que se recaudan y la forma de gastar dichos impuestos. Por tanto, tiene dos variables: los ingresos públicos (impuestos, fundamentalmente) y los gastos públicos.

La política fiscal no es exclusiva de la Administración Central. Una parcela de esta corresponde a las Comunidades Autónomas y Ayuntamientos e incluso a la Seguridad Social. Vamos a ver también que en función de cómo se aplique hay dos políticas fiscales: una contractiva y otra expansiva, de manera similar a la política monetaria vista en el tema anterior.

Política fiscal expansiva

Es una política que se aplica en periodos donde la actividad económica disminuye (se suele decir se enfría). Así el Estado actúa en una doble vertiente; disminuyendo los impuestos y aumentando el gasto público, por lo que aumenta la DA (demanda agregada) que pasa de la linea verde a la roja, ya que la renta disponible aumenta y con ella el consumo y la inversión. Además aumenta la producción y el empleo pero como aspecto negativo, los precios también aumentan.

Política fiscal restrictiva

Esta política es justamente la contraria a la anterior. El efecto fundamental que tiene es el de reducir la inflación. Igualmente se usa la combinación de aumentar impuestos y disminuir el gasto y se usa en periodos de mucha actividad económica (coloquialmente "se calienta") con el consiguiente aumento de precios. En este caso se consigue una disminución en la demanda agregada y la curva se desplaza a la izquierda. En el dibujo, pasa de la línea roja a la verde. Como todo, tiene su lado oscuro y muy importante como es la disminución de la producción y sobre todo el empleo, aunque también bajan los precios.

4. Los tributos

Muchas veces se habla impropiamente de impuestos cuando nos queremos referir a tributos. Se hace, porque de los tributos que pagamos, los más importantes son los impuestos. Pero como todos queremos hablar con propiedad, vamos a explicar que son exactamente cada uno de ellos. Llamamos tributo a todo dinero que pagamos al Estado y que vale para sufragar el gasto público. Dentro de los tributos tenemos impuestos, contribuciones especiales y tasas como luego veremos.

4.1 Elementos de los tributos

① Sujeto pasivo: persona obligada al pago del tributo (por ejemplo la empresa Apalancate.es).

② Hecho imponible: motivo por el que se debe pagar el tributo, como puede ser haber recibido un enorme beneficio por la venta de sus apuntes (ejem, ejem).

③ Base imponible: es el cantidad sobre la que se calcula el tributo, en este caso el beneficio de la empresa.

④ Base liquidable: es la base imponible menos deducciones permitidas por ley, como puede ser haber tributado en las Islas Caimán, sede de la plataforma y de su creador (más ejem).

⑤ Cuota íntegra: resultado de aplicar a la base liquidable el tipo impositivo. En el caso del IRPF sería el 25%.

⑥ Cuota líquida: cuota íntegra menos otras deducciones legales, como puede ser haber invertido en crear empleo (la web ha contratado a 18 gatos para desarrollarla).

⑦ Cuota diferencial: es la cuota líquida menos retenciones ya aplicadas o multas recibidas de la administración, como puede ser el hecho de haber declarado el impuesto fuera de plazo (el gato encargado se olvidó debido a otros quehaceres).

Los términos que has visto son sin duda complejos y difíciles de retener, pero tendrás que enfrentarte a ellos tarde o temprano, aunque hoy en día el pago de tributos está muy informatizado y no se requiere un conocimiento tan exhaustivo como antaño.

4.2 Impuestos

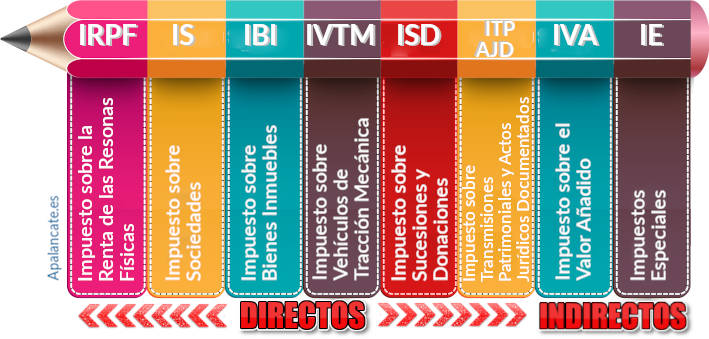

Impuestos: es una cantidad que pagamos de manera obligatoria y sin contraprestación de la administración. Puede ser directo, si pagamos por nuestro patrimonio personal (IBI) o indirecto, si pagamos por consumir o usar algo (IVA).

Impuestos directos:

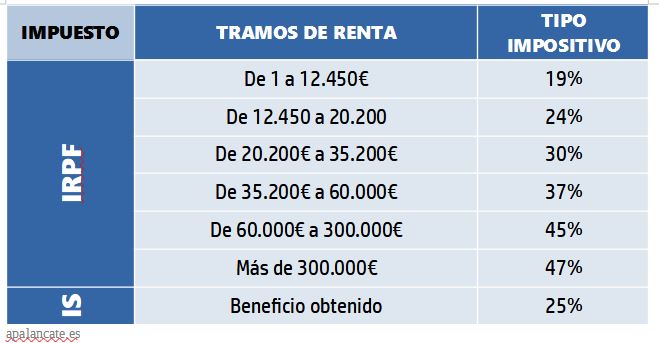

IRPF (Impuesto sobre la Renta de las Personas Físicas). Es el más importante del país y se paga por obtener algún tipo de ingresos. Se calcula sobre un porcentaje de la renta que se gana. Así, las empresas todos los meses descuentan de las nóminas la cantidad de impuesto a pagar y lo transfieren al Estado. Al final de año se hace el cálculo de si lo pagado realmente corresponde con lo que se debería haber pagado y puede salir a devolver o a ingresas. Es rarísimo que salga a cero.

IS (Impuesto sobre Sociedades). Es un impuesto que se aplica a los beneficios de las sociedades. estas deben pagar un porcentaje fijo de sus beneficios (25%), aunque en realidad siempre es bastante menos que dicha cantidad por distintas reducciones. Normalmente es bastante inferior al IRPF.

El IS es un impuesto proporcional, ya que se pega un porcentaje fijo del beneficio. Sin embargo el IRPF es un impuesto progresivo, ya que el tipo imponible aumenta a la vez que la renta. Por tanto, alquien con un suedo anual de 400.000€ nunca pagará el 47% en realidad.

Por ejemplo, si alguien gana 30.000€ anuales pagará el 19% de 12.450. A los siguientes 7.750 euros (de 12.450 euros a 20.200 euros) aplicaríamos un 24%. Por último, a los siguientes 9.800 euros, hasta llegar a los 30.000 euros del salario del ejemplo, aplicaríamos un 30%.

IBI (Impuesto sobre Bienes Inmuebles). Se tributa por tener un inmueble (casa, local, terreno). Se paga un porcentaje del llamado valor catastral (un valor estimado por el ayuntamiento). Es un impuesto municipal.

IVTM (Impuesto sobre Vehículos de Tracción Mecánica). En este caso se tributa por tener algún tipo de vehículo y se tributa sobre el tipo y cilindrada. Es también municipal.

ISD (Impuesto sobre Sucesiones y Donaciones). Es el famoso impuesto que algunos llaman sobre la muerte. Se tributa por heredar bienes o donar a terceros. En realidad, en la mayor parte de España solo se tributa por heredar importantes cantidades de dinero (y cada vez parece seguir aumentando más el mínimo exento, beneficiando a las rentas altas). Sin embargo, por poco que se herede, se siguen pagando la plusvalía o ITPyAJD.

ITPyAJD (Impuesto sobre Trasmisiones Patrimoniales y Actos Jurídicos Documentados). Son en realidad dos impuestos pero reunidos en uno. Se paga por transmitir un elemento del patrimonio o bien, un acto jurídico documentado oficialmente (lo que pagamos en notaría).

Impuestos indirectos:

IVA (Impuesto sobre el Valor Añadido). La estrella de los impuestos, pues se paga por consumir cualquier bien o servicio. Hay tres tramos en función del producto que se consume y puede ser del 4%, 10% o 21%. En muchas ocasiones se esconden subidas de impuestos cambiándole el IVA a algunos productos.

IE (Impuestos Especiales). Son impuestos que se aplican sobre bienes escasos o cuyo consumo tiene efectos negativos sobre la salud o medio ambiente. Es una forma de corregir la externalidad que producen. Algunos de estos bienes son el tabaco, el alcohol o la gasolina.

A continuación puedes ver algunos ejemplos de cuándo se aplican los impuestos:

4.3 Tasas

Tasas: es una cantidad que pagamos de manera voluntaria y con contraprestación de la administración. Por ejemplo para examinarte de la PEvAU pagarás una Tasa. Puedes optar por no examinarte y así no pagas.

4.4 Contribuciones especiales

Contribución especial: es una cantidad que pagamos de manera obligatoria y con contraprestación de la administración. Por ejemplo si tienes un campo y ponen alumbrado o alcantarillado, estarás obligado a pagar por ello.

5. El presupuesto

Todos los países cuentan anualmente con un presupuesto donde aparecen reflejados los ingresos y gastos del Estado. Es un presupuesto a veces de difícil negociación, porque debe ser aprobado por el Congreso y el partido gobernante no siempre tiene mayoría absoluta. De no aprobarse puede hacer caer el gobierno aunque en teoría, simplemente se prorroga el presupuesto del año anterior. El presupuesto no se cumple nunca, por muchos motivos. Si tú haces un presupuesto anual, difícilmente lo cumplirías. Imagínate una nación al completo. No obstante se busca que finalmente haya cierto equilibrio. Vamos a ver que situaciones pueden aparecer:

Equilibrio presupuestario: los ingresos se corresponden con los gastos públicos. Desde la democracia jamás se ha conseguido, aunque tampoco antes.

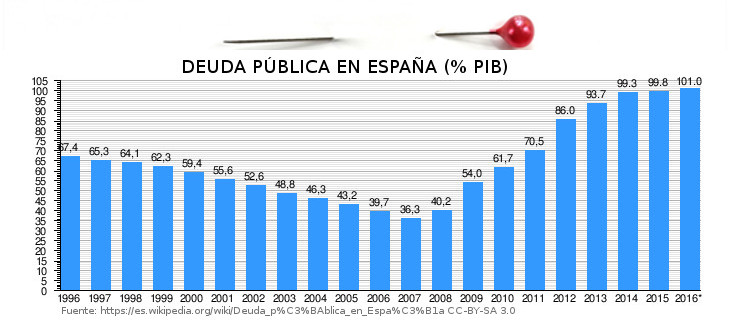

Déficit público: es el caso de que los gastos son mayores que los ingresos. Lo más habitual y la solución es financiarlos con deuda (traer riqueza futura para pagar la presente). Además, conforme el déficit aumenta, va engordando año a año la deuda del Estado o deuda pública.

En este caso, el Estado debe financiar el déficit y para ello tiene tres caminos:

1. Emitir deuda pública, como tú harías si has gastado más de lo que tienes. Ya estudiaste en temas anteriores su significado.

2. Subir los impuestos, siempre impopulares y que pueden causar una bajada de la demanda de bienes y servicios por los que es recomendable aplicarla en épocas de bonanza, pues tendrá menos impacto social.

3. Aumentar la oferta monetaria, medida no permitida en España por pertenecer a la zona euro y no tener la opción de aplicar una política monetaria propia.

Superávit público: El caso contrario y lo deseable para cualquier administración. Este caso sucede cuando los ingresos superan a los gastos.

5.1 Los ingresos públicos.

Para poder llevar a cabo su programa de gasto público, el Estado necesita financiación, que consigue a través de un conjunto de recursos financieros conocidos como ingresos públicos.

Los ingresos públicos suelen clasificarse en tres categorías: tributos, cotizaciones a la seguridad social y otros ingresos públicos.

1. Tributos: que ya has estudiado en temas anteriores. Se repartían entre impuestos directos e indirectos, tasas y contribuciones especiales.

2. Cotizaciones Sociales: son los pagos que los trabajadores y las empresas hacen a la Seguridad Social. Con este dinero se financian los gastos de este organismo estatal, en sanidad, pensiones, y subsidios y ayudas al desempleo.

3. Otros ingresos públicos: recoge el resto de ingresos del Estado como transferencias europeas, beneficios de empresas públicas, multas de tráfico, etc.

5.2 Los gastos públicos.

Corresponde este apartado al conjunto de gastos realizados por las administraciones públicas. Se pueden dividir en varios apartados:

1. Gastos corrientes: gastos generales dedicados a proporcionar servicios públicos como sanidad o educación, como los salarios de los profesores o el gasto en justicia.

2. Gastos de capital o inversión: destinados a aumentar o mantener la capacidad productiva, como escuelas, hospitales, autopistas, aeropuertos, ordenadores, etc.

3. Gastos de transferencias: son los realizados por el Estado sin recibir nada a cambio para mantener el Estado del bienestar, por ejemplo, becas, pensiones, subsidios de desempleo o subvenciones a empresas. Se dividen en transferencias corrientes y de capital, según su destino sean gastos corrientes o inversiones.

4. Gastos financieros: son los correspondientes a la compra de activos financieros y al pago de intereses de la deuda.

Ejercicio 1: el lienzo

Representa en el lienzo que tienes abajo, una situación de equilibrio, con una oferta y una demanda. Hazlo bonito, con sus ejes, leyenda, explicaciones, etc. Dibuja lo que sucedería en el caso de que:

1. El gobierno decide subir el IVA del 21% al 25%.

2. El gobierno decide aumentar el gasto y reducir el IRPF

Cuando acabes, con el botón derecho del ratón puedes guadar la imagen creada.

Ejercicio 2: el crucigrama.

Resuelve el siguiente crucigrama con los términos que has aprendido en este capítulo o alguno de los anteriores. ¡Demuestra lo que vales!.